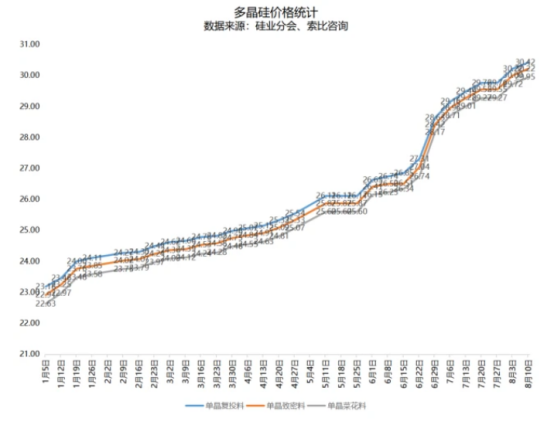

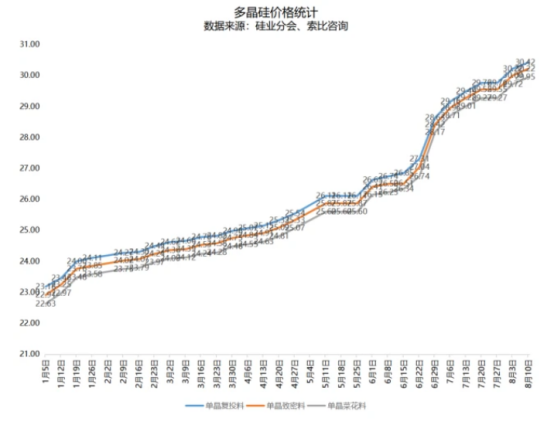

8月10日,中国有色金属工业协会硅业分会公布了太阳能级多晶硅最新价格。

本周国内单晶复投料价格区间在30万-30.8万元/吨,成交均价为30.42万元/吨,周环比上涨0.66%;单晶致密料价格区间在29.8万-30.6万元/吨,成交均价30.22万元/吨,周环比涨幅为0.73%。

硅料作为光伏产业链的上游对于整个行业发展有着举足轻重的作用。TCL中环在互动平台回答投资者提问时表示,在当前价格水平下,硅料在硅片中成本占比超过80%。硅料为何价格频频上涨?光伏中下游的“春天”何时会到来?硅料环节来看,8月份国内硅料大厂大约有4-5家有装置进入检修期或暂时停车,影响部分产量,硅料紧缺现状更加严峻,同期虽有乐山协鑫、包头新特、内蒙通威等新增产能爬升增量,新增产能从二季度开始逐步释放,对供应紧缺现状略有缓解,但产能爬坡需要时间,终端需求从年初开始就热度持续不减,供需有一定错配,供应总量仍不及需求,总体看,供应仍保持偏紧格局,硅料价格仍处在上行区间。从终端上看,从7月底至8月中旬,相关企业几乎都已将全月长单签订完毕,甚至个别企业订单已签至9月中旬。月初就出现订单超签的情况,可见硅料紧缺程度依旧,价格很难下降。硅料项目密集投产,价格拐点或在明年出现。7月底的最后几天,协鑫科技、青海丽豪等多个硅料项目投产,通威股份与下游厂商合资的硅料项目也正式开工。业内预计,8月国内硅料产量将有13%左右的环比增幅。这些增量显然有助于缓解当前光伏产业链的原材料焦虑,但还很难扭转硅料价格继续高位运行的趋势,硅料价格在三季度出现拐点的预期已落空。从多家机构的观点看,三季度硅料价格仍将保持上涨动能,即便到了四季度也很难大幅下跌,真正的拐点可能在2023年出现。

根据统计,2021 年国内多晶硅有效产能前四厂商分别为大全能源、通威股份(600438)、协鑫科技、新特能源,CR4 市占率为 66%。随着 CR4 扩产提速,成本与品质优势加持下,龙头市占率呈加速提升趋势,预计2023 年 CR4 市占率有望达到 84%。

在原材料价格持续上涨的大背景下,电池片及组件企业面临两头压力,整体利润向好的同时,仍有一些企业陷入经营困境。爱康科技预计上半年净利润为负,主要原因是硅料、硅片、电池片及部分辅料价格大幅上涨,导致制造业产品原材料采购价格大幅上涨,整体市场毛利率水平受到挤压,导致制造产品毛利下降。江苏中利预计亏损1.23亿-1.65亿元,主要原因是受疫情影响,部分海外进口物料及产品出货期限无法保障,导致产品不能及时发货,同时公司刚性支出无法减少,造成运营成本增加;同时上游原材料价格持续上涨,海运费用持续上涨,导致产品毛利率下降。光伏产业链条较长,各细分产业链差异较大,对行业景气的反应函数存在差异。装机速度超预期仍将推动上游硅料及硅片价格维持高位,但随着产能逐步释放,硅料及硅片价格有望在三季度末小幅回落,边际刺激中游电池组件厂商获利能力恢复。N型电池(主要是 TOPCon、 HJT)产能投建超过预期,相关技术路线加工辅件设备厂商的业绩可能超过预期。全球电力供需紧张,光伏行业持续降本,电站运营盈利有望迎来拐点,而作为核心环节的逆变器,将迎来需求爆发式拉动和成本边际下降的双重利好刺激。声明:转载此文是出于传递更多信息之目的。若有来源标注错误或侵犯了您的合法权益,请作者持权属证明与本网联系,我们将及时更正、删除,谢谢。

来源:粉体网

扫一扫咨询微信客服

扫一扫咨询微信客服

管理员

该内容暂无评论